日本は長い不況でゼロ金利政策が続いているため、物価上昇を感じる機会が少ないですが、世界で見れば常に物価は上昇しています。

物価上昇は「現金の価値が下がる」ことを意味します。投資が怖いからと言って全ての資産を銀行預金で眠らせていることは毎年資産価値が下がり続けることを意味します。

世界のインフレ率の推移も踏まえて、インフレ率と投資の期待利回りについて整理しました。

インフレ率から考えると「とりあえず貯金」はリスクが高いです。

インフレ率の基本

インフレ率は消費者物価指数(CPI)で決まる

インフレとはインフレーションの略で、物やサービスの価格が上がり続ける現象のことです。反対はデフレ(デフレーション)と言います。

インフレ率は1年間でどれだけ物価が上昇したかを表す指標で、消費者物価指数(CPI)を元に算出します。消費者物価指数は総務省統計局が取りまとめており585品目の物価を重みづけして算出します。

世界の物価を簡単に把握するため、マクドナルドのビッグマック指数が使われたりしますが、消費者物価指数はビックマック指数の非常に詳細版と言えます。

天候に左右される生鮮食品や値動きの激しいエネルギー価格を除いた指標のことをコア指数と呼びます。日本では生鮮食品を除いた指標をコア指標と呼び、生鮮食品とエネルギー価格両方を除いた指標はコアコア指数と呼びます。

世界経済を把握するためには変動要素を除いたコア指数がよく使われます。

世界経済のインフレ率は2%が基本

経済の発展のためには物価は適度に上昇するのが望ましいと考えられています。そのため、世界の中央銀行はインフレ率の目標を2%に設定しています。

日銀の黒田総裁は2013年の就任以来、日本の目標インフレ率を2%に設定し金融緩和を続けています。またアメリカのFRBも欧州のECBも基本的に2%を目標にしています。

中央銀行が銀行にお金を貸し付ける際の金利を政策金利と呼びます。日本は2016年から政策金利をマイナスするマイナス金利政策を取っています。ちなみにFXで受け取るスワップは2つの国の政策金利の差を調整するために調整金として支払われます。

インフレ率が2%を下回れば政策金利を下げて資金を市場に投入し、2%を超えるようになれば金利を上げて市場を引き締めるように動きます。

いまだ日本はインフレ率2%には到達していないですが、量的緩和やマイナス金利制作を取ることで徐々にインフレ率が上昇している状況です。

インフレ率2%が資本主義の共通認識です。

世界のインフレ率の推移

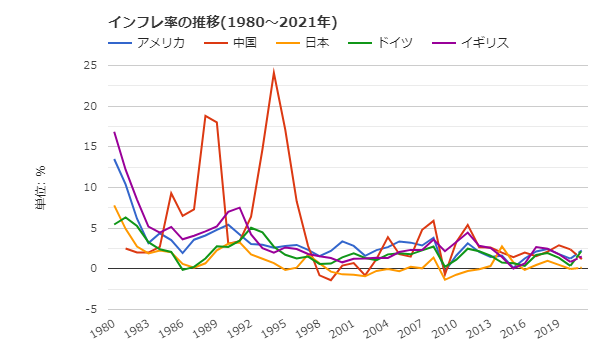

先進国のインフレ率推移

以下は先進国のインフレ率の推移です。

中国含め2000年以降はおよそ5%以内で推移しています。日本は1991年のバブル崩壊以降はずっと2%以下のインフレ率が続いていますが、世界の先進国で見れば2 ~4%程度で推移しています。

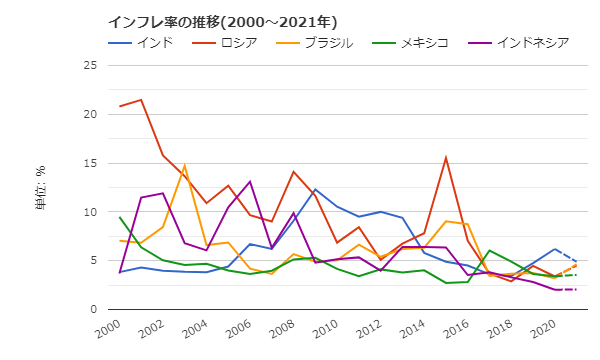

新興国のインフレ率推移

続いて新興国のインフレ率の推移です。

新興国に関してはインフレ率は5~10%近くで推移しています。経済が発展するにつれ経済市場が成熟しインフレ率は縮小していきます。

インフレ率と投資の関係性

インフレの意味は現金の価値減少

物価が上がると手持ちの現金の価値は相対的に下がります。インフレは現金の価値を減少させます。毎年2%程度だと実感が湧かないですが、2%のインフレが50年続くと現金の価値は半分になります。

一般的にはインフレが続けば会社の給料も上がっていくので生活をする面では困ることはありません。しかし投資では現金は目減りしていく資産のためリスクがあると考えるべきです。

簡単に言えば、銀行預金は利回り-2%の投資と同じです。日本単体で見ればデフレのため銀行預金は損しないように感じますが、世界経済と比較すると現金の価値は下がっていきます。

物価上昇の影響を考えず「銀行=安全」と信じて貯金する考え方は危険です。インフレと現金の関係を把握したうえで、現金資産の比率を考える必要があります。

政策金利が高いとそれだけ通貨の価値は下がります。インフレ率から考えるとFXで高スワップ通貨に長期積立するのはおすすめできません。

インフレに強いのは株式投資

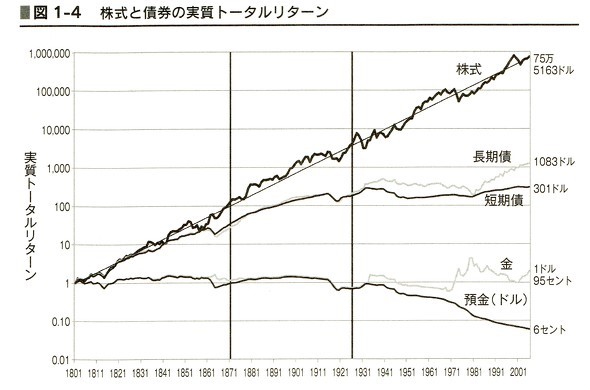

以下はペンシルバニア大学のジュレミー・シーゲル教授の著書で紹介されている投資の実質トータルリターンのグラフです。

1801年に1ドルを投資した際のリターンは以下の通りです。

- 株式:75万倍

- 長期債券:1083倍

- 短期債券:301倍

- 金:1.95倍

- 現金:0.06倍

トータルリターンで考えると株式市場が圧倒的に利回りが高いことが分かります。年利に換算するとおよそ4.5%程度です。信じがたいですが、株式は200年経つと75万倍に膨れ上がります。これが複利効果の大きな威力です。

逆に現金は6%まで価値が減少してしまいます。年利に換算すると-1.4%程度です。ほぼインフレ率と同等と考えることができます。インフレによって通貨の価値は下がり続け、200年経つと20分の1程度になってしまいます。

上記の著書は長期投資のバイブルと呼ばれており、インデックス投資含めて参考にされています。割安で高配当の株式を長期投資するのが最もパフォーマンスが良い投資先であり、これらの考えで選ばれる銘柄はシールズ銘柄とも呼ばれます。

世の中が資本主義であり、各企業が経済成長を目指している限りは今後も株式市場が最もリターンの高い投資先であり、現金の価値は下がり続けると考えられます。

長期で考えると株式投資が最もリスクが低い投資先です。

投資先は期待インフレ率(BEI)で考える

ブレークイーブンインフレ率(BEI:Break Even Inflation rate)は市場が予想する期待インフレ率のことで、以下の計算式で算出されます。

BEI = 10年利付国債利回り - 物価連動国債利回り

10年国債の利回りは名目金利、BEIは実質金利として考える事ができます。

BEIが重要なのは中央銀行がインフレを判断する指標にしているからです。中央銀行はBEIを2%にすることを目標にしています。BEIが2%より低ければ政策金利を引き下げ、2%より高くなれば金利を上げます。

BEIが高ければ経済が好調で市場拡大が期待できるので、BEIが高い方が投資先としては有利です。日本は長らくBEIがマイナスなので今は海外に投資した方が有利と言えます。

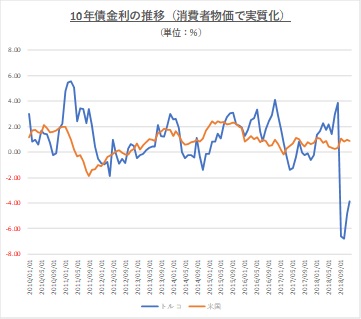

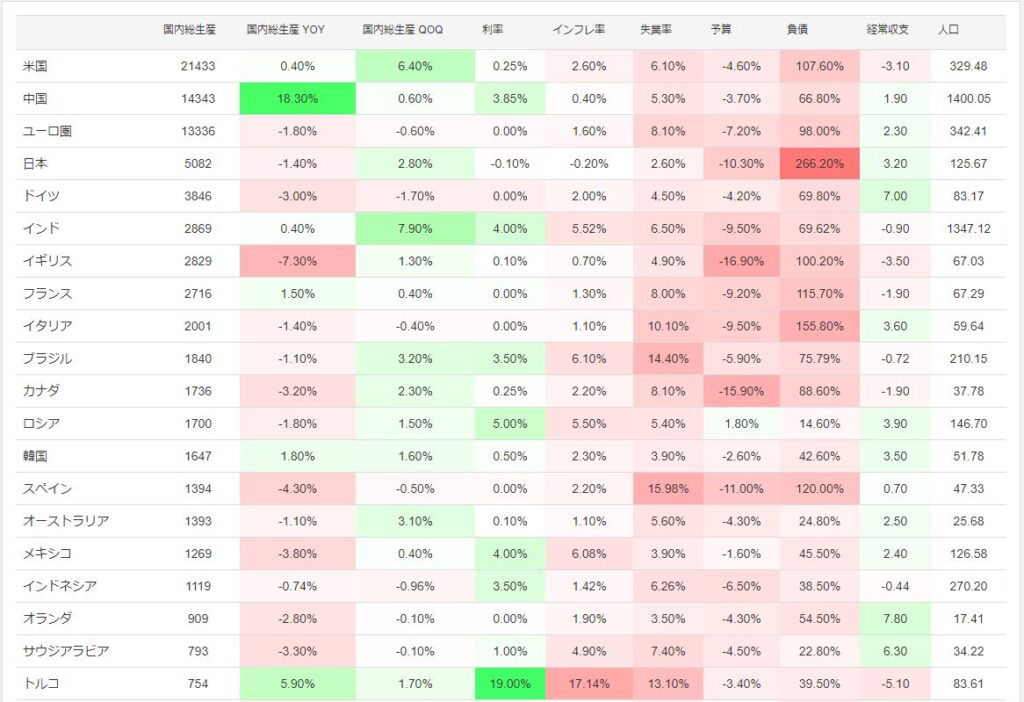

政策金利だけを見てしまうとFXでもスワップが高くて有名なトルコは金利が高いですが、消費者物価指数(CPI)を考慮したBEI(実質金利)で考えるとそれほど利回りは高くないことが分かります。

BEIを踏まえて投資先を考えていくと、結果的にインデックス投資でも人気の高いアメリカや欧州、新興国(インド、ブラジル、メキシコ等)が有利と言えます。

各国のインフレ率はTRADING ECONOMICSのページで確認可能です。

インフレ率を踏まえた投資の実践

効率重視ならフルインベストメント

長期的には株式が最もリターンを得られるため、理論上は手持ちの資産を100%株式に投資するのが良いです。この考え方はフルインベストメントと呼ばれ、米国株やインデックス投資家に多いです。

長期で見れば効率が良いのは分かるのですが、リーマンショックのような大暴落で資産が半分になるリスクもあります。フルインベストメントを実践したい方は生活資金はある程度手元に残して、余剰資金で実践するようにしてください。

チャンスに備え現金は一部残す

フルインベストメントの欠点は、市場が暴落した際に追加資金が無いことです。もし株式市場が大暴落して半額になった際に追加投資できればフルインベストメントよりも効率の良く資産を増やせます。

大暴落は10年に1度くらいは発生します。そのチャンスに備えて資産の一部は現金のまま保有しておくのも重要な作戦の1つです。

ただし、この考え方にも欠点があり大暴落の底値は誰にも分らないということです。もう十分下がったと思った株価は実はまだまだ高値で、二番底、三番底が来ることが当たり前に起こります。

暴落時の底値を狙うよりは、「株価が20%以上下がったら現金の一部を追加投資する」など、あらかじめ追加投資する条件を決めておくのが良いです。

収入の一定割合を天引きで積立に回す

積立は株価の予測を必要が無いため初心者にも取り組みやすく、ドルコスト平均法で平均価格を下げる効果があるので有効な投資法です。

投資法というよりは投資スタイルかもしれませんが、給与口座から毎月一定額を自動で投資に回すようにしてしまえば、確実に投資資産を増やしていくことが可能です。

自動積立は完全ほったらかし投資ができるので忙しいサラリーマンにおすすめです。

インフレ率と投資利回りのまとめ

- 世界経済はインフレ率2%で推移している

- 現金は毎年2%価値が下がるので全額貯金はリスクが高い

- インフレのリスクを下げるには株式投資が有効

- 投資先は期待インフレ率が高いアメリカ、欧州、新興国が有利

「投資=怖い」という先入観で何もせずに預金しているのは、価値の下がる資産へ全額投資しているのと変わりません。インフレ率から考えるとリスクが高い行為と言えます。

物価上昇と現金の関係を理解し、正しい投資マインドを持ったうえで勇気を持って投資を始めることが重要です。経済の仕組みを正しく理解することが何よりも自分の資産を守ることにつながります。

投資を始めようと思う方は、まずはインデックス投資をおすすめしています。インデックス投資に関しては以下の記事をご覧ください。

インデックス投資(投資信託)の積立や米国株式ETFを始めるならSBI証券がおすすめです。手数料も安く株式情報も豊富です。私もメイン口座として使っています。

配当利回りでのスクリーニングや株主優待の検索も使いやすく、口座を作るだけでも無料でチェックできます。まだ口座持っていなければ作っておくと便利です。

SBI証券の詳細は以下のリンクからご確認ください。